De lo contrario, la gente inteligente puede estar sorprendentemente equivocada en economía. El último ejemplo es la afirmación de que las presiones inflacionarias actuales de alguna manera están siendo «capturadas» o «bloqueadas» en los precios de los activos, y que esas presiones pueden algún día inflar los precios de los bienes y servicios.

Por un lado, puede ver por qué este punto de vista puede parecer plausible. La Reserva Federal de los EE. UU. Se involucró en una expansión monetaria sin precedentes en 2008 y 2009, aumentando el total de reservas bancarias mantenidas en la Fed en billones. Más recientemente, sobre una base anual, la medida más amplia de la oferta monetaria, que también refleja la creación de crédito privado, aumentó en aproximadamente un 26%. Mientras tanto, los principales índices de precios de las acciones subieron a nuevas alturas durante una pandemia desastrosa, los precios de los bonos se han mantenido altos y el valor total de la criptomoneda superó el billón de dólares, aunque solo sea temporalmente.

La hipótesis es que gran parte de este nuevo dinero se canalizó hacia los mercados de precios de activos, en lugar de gastarse en bienes y servicios. Las tasas medidas de inflación de precios de los bienes de consumo se han mantenido obstinadamente por debajo del 2%.

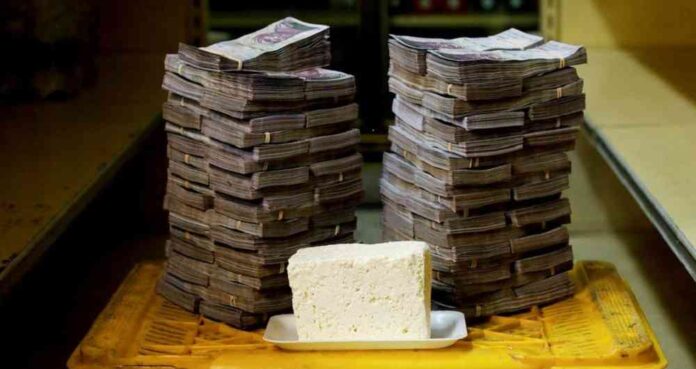

Esta visión está equivocada. Primero, los dólares no están “atrapados” en un sector de una economía, y no pueden gastarse en otras áreas. Si, por ejemplo, los precios de las acciones son muy altos en relación con los alimentos, la gente venderá acciones y comprará más alimentos, o ajustará y devolverá los precios a los niveles adecuados. La experiencia de la hiperinflación en la Alemania de Weimar y Venezuela muestra que no es posible mantener los aumentos de precios «reprimidos» en sectores específicos. Se extendieron por toda la economía muy rápidamente.

¿Qué pasa con la teoría de que las acciones son una burbuja y eso impide que la gente saque dinero? Pero los precios de las acciones, aunque fuertes, se han mantenido estables en lugar de estimulantes en los últimos tiempos. Muchos inversores parecen contentos con tratar sus participaciones en acciones como inversiones normales en lugar de vehículos para la especulación salvaje.

Más importante aún, las relaciones precio-ganancias recientes están solo modestamente por encima de sus valores históricos. Esa puede ser una razón para ser cautelosos, pero difícilmente es una señal de inflación reprimida. Los precios de los bonos son altos, pero las tasas de interés reales han estado cayendo durante siglos . Y el Banco Central Europeo tiende a aplicar una política monetaria más estricta que la Fed. Europa suele tener tipos de interés muy bajos, que a veces incluyen tipos nominales negativos.

Para ver por qué el enorme aumento en las reservas bancarias no resultó en inflación, considere que ha habido una disminución considerable en el exceso de reservas bancarias de Estados Unidos durante los últimos cinco años. Nadie afirma que esto haya ido acompañado de una deflación masiva, ya sea en los mercados de valores o en otros lugares. Una vez que se concede ese punto, es posible ver por qué niveles más altos de reservas no son necesariamente inflacionarios.

La forma más coherente de la hipótesis inflacionaria sería que todo el dinero nuevo se destina a las criptomonedas. Pero eso no explica por qué casi todos los demás precios de la economía parecen: ¿cómo decirlo? – muy normal. Ciertamente, es posible que los precios actuales de las criptomonedas representen una burbuja, pero si es así, la Fed no sería el principal culpable, dada la historia de la criptografía de la pobreza a la riqueza.

Es completamente concebible, por supuesto, incluso probable, que la inflación de los precios minoristas aumente en el futuro cercano, con la llegada de las vacunas, un repunte económico y la liberación de ahorros acumulados. Pero es poco probable que sea sorprendentemente alto, y la razón no será que los fondos del mercado financiero estén fluyendo repentinamente hacia el sector de consumo.

Cada vez que alguien me dice que son inminentes tasas de inflación de precios mucho más altas, le hago una pregunta simple pero desagradable: «¿Ha acortado el bono largo?» La alta inflación de precios, por supuesto, sería muy mala para el valor de los títulos de deuda a largo plazo.

Aunque algunos inversores han puesto al descubierto los bonos del Tesoro, quienes temen estas grandes presiones inflacionarias normalmente no lo han hecho. Es casi como si los mercados financieros necesitaran algo a lo que temer, y la inflación fuera un candidato conveniente. Si los inversores realmente quieren algo de qué preocuparse, es posible que quieran investigar la seguridad del sistema bancario estadounidense.

Tyler Cowen/ Bloomberg